Télécharger « Top players in the European audiovisual industry – ownership and concentration / 2021 Edition » ici

Ce tout nouveau rapport intitulé Top players in the European audiovisual industry - ownership and concentration - 2021 Edition est publié par l'Observatoire européen de l'audiovisuel, qui fait partie du Conseil de l'Europe à Strasbourg.

Ce rapport vise à mettre en lumière la structure du secteur audiovisuel en Europe au regard des recettes et divers autres indicateurs de performance spécifiques aux principaux segments du marché audiovisuel. L’analyse recense les principaux acteurs du secteur et explore le niveau de concentration, le statut et l’origine de la propriété en fonction des revenus, des abonnements à la télévision à péage, des abonnements à la SVOD, du nombre de chaînes de télévision, du nombre de services à la demande, des audiences TV, du nombre de titres de fiction télévisuelles produits et du nombre de salles de cinéma. Le rapport fournit également une analyse transversale pour les acteurs opérant sur plusieurs segments du marché.

Toutes les listes peuvent être téléchargées au format excel dans le rapport et la plupart des classements ne se limitent pas aux 20 acteurs clés de chaque marché spécifique présenté dans le rapport.

Le rapport établit que fin 2020 :

- Les 100 premières sociétés audiovisuelles européennes en termes de revenus d'exploitation des services audiovisuels ont fait preuve de résilience face au COVID-19

- Les fusions et acquisitions se sont multipliées sous l’effet de la ruée vers le streaming et de la crise de la pandémie

- Les intérêts américains dans l'industrie audiovisuelle européenne suivent une tendance à la hausse

- Les principaux acteurs de l'audiovisuel en Europe sont éclectiques en ce qui concerne leur portefeuille d'activités principales

- La SVOD demeure le marché audiovisuel le plus concentré en Europe en termes d'abonnements

- Les chaînes de service public représentent un tiers de la consommation mondiale en Europe

Les recettes d’exploitation cumulées des services audiovisuels des 100 premières sociétés audiovisuelles en Europe (+7,7 % de 2016 à fin 2020) enregistrent une augmentation légèrement supérieure à l’inflation moyenne et au marché global. La croissance a été tirée uniquement par le secteur privé (+12 % sur la même période), plus de 75 % des revenus supplémentaires ayant été cumulés par les seuls pure players SVOD (Netflix, Amazon et DAZN, pour lesquels étaient disponibles des données distinctes sur les opérations européennes). En revanche, les revenus des acteurs traditionnels ont stagné, les entreprises tributaires de la publicité étant plus sévèrement touchées et le poids des radiodiffuseurs publics diminuant de 3 % sur cinq ans (jusqu’à 31 % de recul en 2020).

Source : Observatoire européen de l’audiovisuel

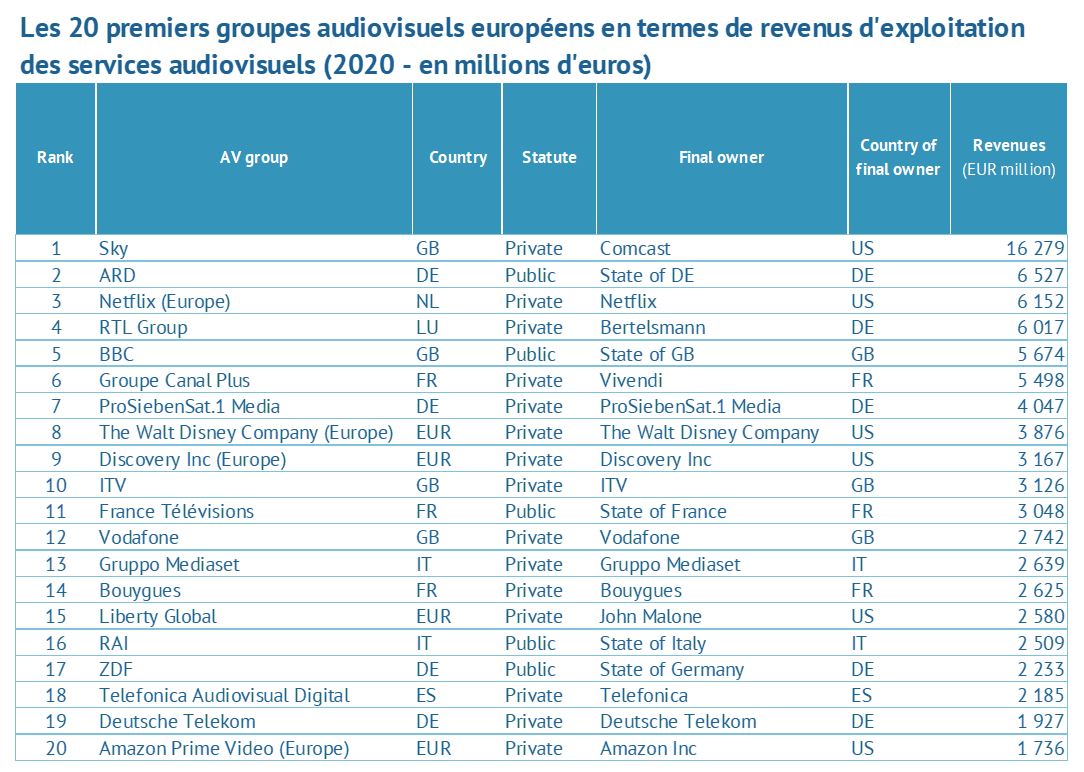

Les 20 premiers groupes audiovisuels européens en termes de revenus d'exploitation des services audiovisuels (2020 - en millions d'euros)

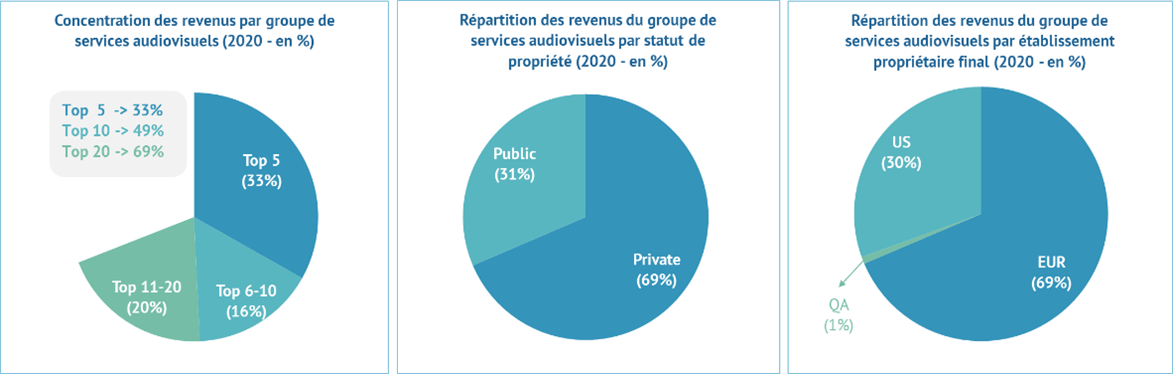

La concentration reste similaire sur la période analysée, les 20 premiers acteurs représentant environ 70 % des 100 premiers groupes audiovisuels européens en termes de recettes d'exploitation. Bien que ce pourcentage soit beaucoup plus élevé dans le secteur privé (85 %), il révèle tout de même une moindre concentration par rapport au marché américain.

Le degré d’internationalisation est en hausse en ce qui concerne les intérêts américains sur cinq ans (+4 % et jusqu’à 31 % des revenus du top 100 en 2020), avec une tendance à privilégier les investissements directs par rapport aux investissements indirects traditionnels. Alors que fin 2020, la part des intérêts américains était de loin la plus élevée sur le marché de la SVOD (78 %), leur contribution en tant que producteurs (exécutifs) de titres européens de fiction télévisuelle est restée limitée (6 % du nombre total de titres de fiction télévisuelle produits en Europe entre 2015-2019).

Source : Observatoire européen de l’audiovisuel

Les fusions et acquisitions n’ont pas vraiment eu d’impact sur la participation des acteurs soutenus par les États-Unis et n'ont pas contribué de manière significative à la croissance globale, mais elles ont permis de renforcer les revenus des 100 premiers acteurs en Europe. Le top 100 s'est développé entre 2016 et 2020 dans un contexte très dynamique de consolidations et de cessions stimulé par la course à la SVOD et par la pandémie de COVID-19. Les efforts visant à obtenir davantage de contenus d’appel à des prix compétitifs, à associer ces contenus à une distribution efficace, à mettre en place des offres de télécommunications convergentes solides et à choisir entre une expansion territoriale ou un recentrage sur ses bastions sont autant de stratégies déployées par les acteurs pour pouvoir renforcer leurs positions sur le marché.

Bien qu’elles opèrent sur plusieurs segments du marché audiovisuel en même temps, les 100 premières entreprises audiovisuelles en Europe en termes de revenus d’exploitation semblent être majoritairement axées sur une seule activité centrale, ce qui les rend hétérogènes en termes de portefeuille. Les acteurs les mieux classés ont tendance à occuper une position forte dans au moins une autre activité. En particulier pour les radiodiffuseurs et les assembleurs de programmes télévisuels, se diversifier dans la production télévisuelle semble être une stratégie courante, probablement pour répondre à la menace des services over-the-top (OTT) à la demande.

Source : Observatoire européen de l’audiovisuel

Les 20 premiers groupes audiovisuels européens en termes de revenus d'exploitation des services audiovisuels (2020 - en millions d'euros)

Avec les quatre premières plateformes OTT contrôlant plus de 70 % des abonnements, la SVOD s’impose comme le segment de marché audiovisuel le plus concentré en Europe, suivi par la télévision à péage avec 72 % des abonnements concentrés sur les 20 premiers opérateurs de télévision à péage.

Même s’ils sont sous-représentés en termes de volume (9 % des chaînes de télévision et 3 % des services audiovisuels à la demande), les radiodiffuseurs publics représentent un tiers de la consommation globale en Europe et la quasi-totalité d’entre eux proposait au moins un service à la demande fin 2020.